こんな疑問を解消します!

- どんな銘柄の株を買えばいいの?

- 儲かる株の選び方は?

- 成長株・割安株の見つけ方は?

株の仕組みをある程度理解でき、いざ投資を始めようとは思ったものの、「結局、どの銘柄を買えばいいの?」と迷っている方も多いのではないでしょうか。

株の銘柄数は3,000以上もあり、その中から儲かる株を選ぶのは初心者には難しいです。

そこで今回の記事では、メガバンク出身の現役億投資家が株式初心者のために「儲かる銘柄の選び方」を分かりやすく解説していきます。

この記事で解説するアプローチを理解すれば、あなたも儲かる株を探せられますよ!

株で儲かる銘柄を探す4つの方法

株式投資で利益を上げるためには、自分が買った後に株価が値上がりする必要があります。

ただ、銘柄は3,000以上もあり、勘だけで選んでいてはとても値上がりする株を見つけられません。

株式投資には、基本的な「型」となる以下の4つの探し方があります。

銘柄選びの4つの探し方

- 成長株(グロース株):売上・利益が年々増大する企業

- 割安株(バリュー株):企業価値に比べて現在の株価が割安な企業

- 景気循環株(シクリカル株):景気サイクルに業績や株価が連動する企業

- 企業再生株:大赤字で倒産危機から劇的に復活する企業

この中でも特に重要で押さえるべきは「成長株」と「割安株」です。

成長株(グロース株)の選び方

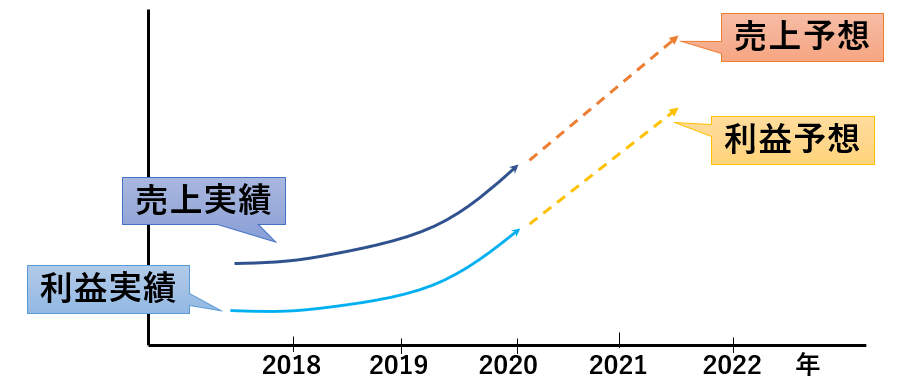

成長株とは、過去3年程度の売上・利益が連続で増加し、今後も売上・利益の成長が期待できるような株のことです。

成長株に投資できれば、株価が何倍、何十倍にもなりますので、株で大きな財を成し遂げた投資家の多くは成長株に投資をしています。

一方で、期待先行で株価が上昇する面もあるので、万が一企業の成長が期待に添わない場合は、株価が急落するリスクもあります。

そんな成長株ですが、選び方や探し方は以下2つの方法があります。

成長株の選び方

- 売上高と経常利益の増加を確認

- 身近で流行している商品やサービスを探す

成長株の選び方①:売上高と経常利益の増加に注目する

1つ目の方法は、決算書を読んで会社の業績が過去連続で成長していることを確認するのです。

一見難しそうですが、これが最も確実で成功率の高い方法と言えます。

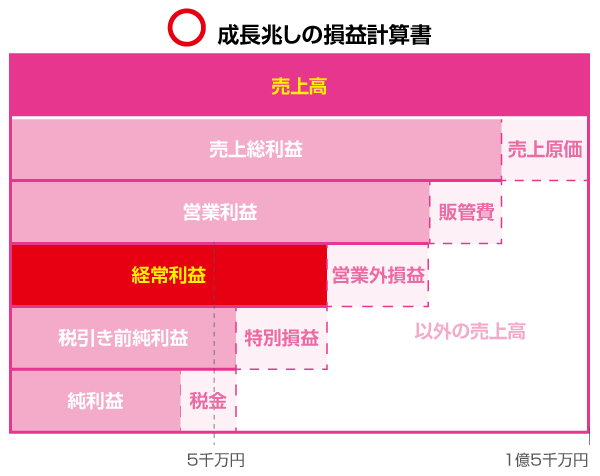

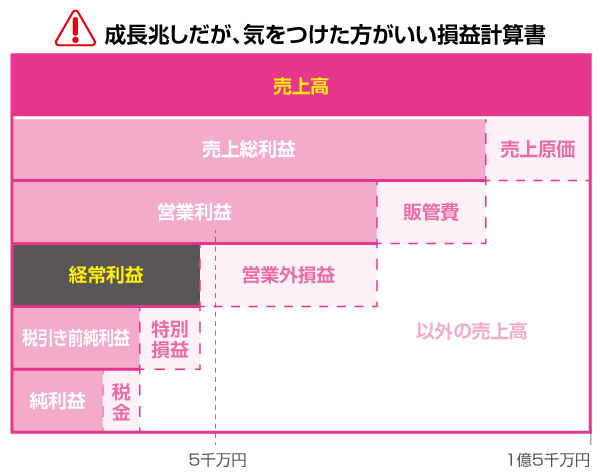

決算書では会社がどれくらいの売上を上げ、いくら費用を使い、どれだけ利益が残ったのかを示す「損益計算書(P/L)」を見ます。

損益計算書では、特に利益を生み出す源泉である「売上高」と、企業が通常の活動で得た利益を示す「経常利益」の伸びに注目しましょう。

売上高が年々増えていれば、その企業は右肩上がりで成長していることを意味しますし、経常利益も伸びていれば順調に利益も伸びていることになります。

もし、売上高は伸びているけど、経常利益が同じまたは下がっている場合、原価や経費が増えて経営が上手くいっていないケースがあるので注意しましょう。

会社の決算書は、四季報オンライン(有料)や、ネット証券のSBI証券(口座開設必要、無料)などで確認することができます。

損益計算書などの決算書の読み方については、以下の記事をご覧ください。

一緒に読みたい

-

【保存版】株のファンダメンタルズ分析とは?初心者でもわかる基本とやり方

続きを見る

成長株の選び方②:身近な会社に注目する

2つ目の方法は、生活の身の回りで目にする身近な会社に注目する方法です。

株式投資で成功する秘訣の一つに、「自分が良く知っている会社の株を買う」ということがあります。

逆に、自分が良く知らない・調べても分からない事をしている企業の株は避けた方が無難です。

最近だと、AI(人工知能)や5Gなど、難しそうな分野が脚光を浴びていますが、何も最先端技術を扱う企業だけが成長銘柄ではありません。

例えば、少し前だと2017年に「結果にコミットする」のCMでおなじみのRIZAPグループ(2928)の株価が、わずか1年で200円くらいから1545円と7.7倍に値上がりしました。

| 株価 | 保有株数 | 保有資産 |

| 200円 | 1,000株 | 200,000円 |

| ▼ 株価変動(1年)▼ | ||

| 1,545円 | 1,000株 | 1,545,000円 |

| (運用利益)+1,345,000円 | ||

RIZAPはテレビや雑誌メディアなどにも登場し、誰でもその名を目にする機会がありますし、実際に、RIZAPに通った方も多いのではないでしょうか。

その際に、「お、このサービス(商品)はいいな!」と感じて、少しでも早く他の投資家よりも先に株を買うことができれば、利益を上げることが出来たのです。

割安株(バリュー株)の選び方

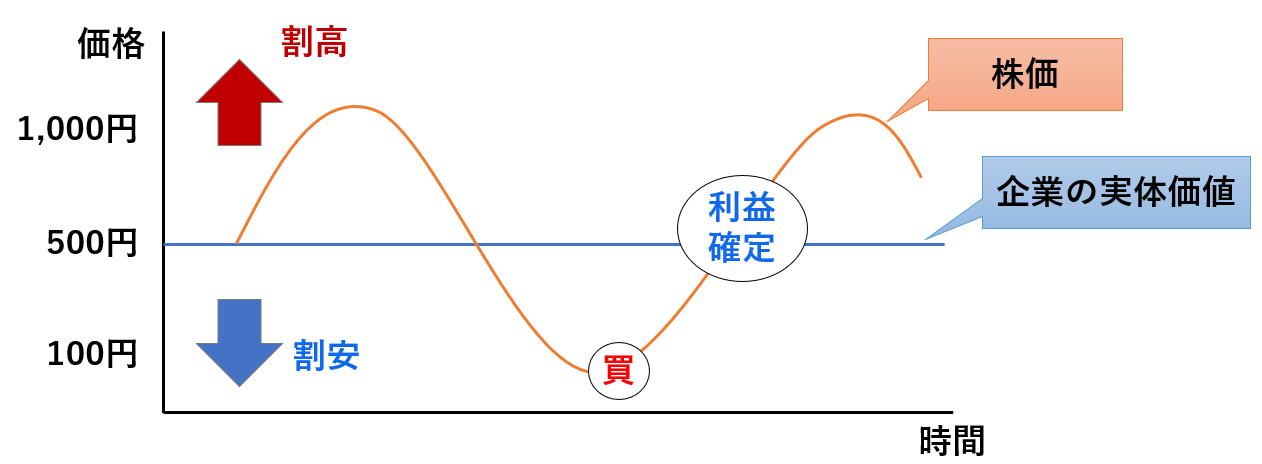

割安株はバリュー株とも言いますが、企業が本来持っている実体価値に対して、株価が割安に放置されている株のことです。

株価は買いたい人と売りたい人のバランスで日々変動しますが、企業の実体価値は短期間では変化しません。

つまり、企業価値に比べて、たまたま株価が割安になったタイミングを狙って投資をし、株価が企業価値と同じくらいの水準まで戻ったところで利益確定するのがこの割安株への投資です。

それでは、企業価値を計算するにはどんな方法があるのでしょうか?

方法としては、企業が現在保有する資産に着目する「資産のバリュー」、将来稼ぐ利益に着目する「収益力のバリュー」、企業が持つ競争優位性に着目する「成長性のバリュー」があります。

ここで成長性のバリューは算定が難しいので、資産と収益力に着目するのが一般的です。

そして、割安株を探す代表的な指標が以下の2つです。

割安株を探す指標

- PER(株価収益率):収益力から計算

- PBR(株価純資産倍率):現在保有する資産から計算

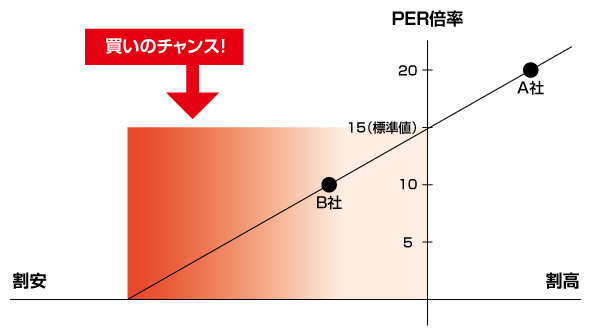

割安株の選び方①:PER(株価収益率)が10倍以下

PER(Price Earnings Ratio=株価収益率)とは、株価が1株当たり純利益の何倍かを示す指標で、以下の計算式から求まります。

PERの計算式

PER=現在の株価÷1株当たり純利益

これが何の役に立つのかというと、企業が得る利益に対して、現在の株価が割高なのか割安なのかを判断することができるのです。

例えば、株価1,000円のA社とB社で、A社の1株当たり純利益が50円、B社の1株当たり純利益が100円の時、PERはそれぞれ以下のようになります。

- A社 株価1,000円 ÷ 1株当たり純利益50円 = PER20倍

- B社 株価1,000円 ÷ 1株当たり純利益100円 = PER10倍

一般的に、PERは15倍が標準的な水準で、20倍以上が割高、10倍以下が割安と判断できます。

つまり、同じ株価のA社とB社を比べた時に、PERが低いB社の株価の方が割安であると判断できるのです。

PERは簡単な計算式ですが、非常に奥が深いです。

PERとPBRについてより詳しく知りたい人は、以下の記事をご覧ください。

一緒に読みたい

-

【図解】PERとPBRとは?違いと使い方を初心者向けに解説

続きを見る

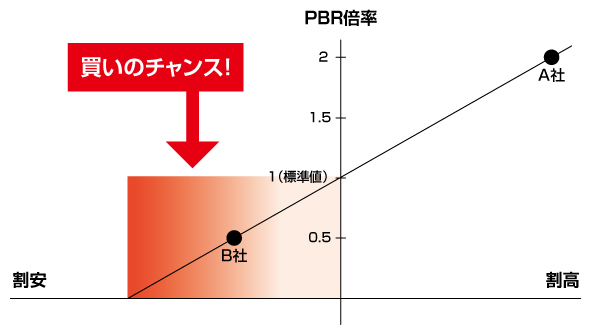

割安株の選び方②:PBR(株価純資産倍率)が1倍未満

PBR(Price Book-value Ratio)は株価純資産倍率のことで、株価が1株当たり純資産の何倍かを示すもので、以下の計算式から求められます。

PBRの計算式

PBR=現在の株価÷1株当たり純資産

先ほどのPERは企業が得る純利益に対して現在の株価が割高・割安かと計ったのに対して、PBRは企業が保有している純資産に対しての指標です。

例えば、株価300円のA社とB社で、A社の1株当たり純資産が150円、B社の1株当たり純利益が600円の時、PBRはそれぞれ以下のようになります。

- A社 株価300円 ÷ 1株当たり純資産150円 = PBR2倍

- B社 株価300円 ÷ 1株当たり純資産600円 = PER0.5倍

一般的にPBRは1倍が表示的な水準であり、1倍未満が割安、1倍超が割高となります。

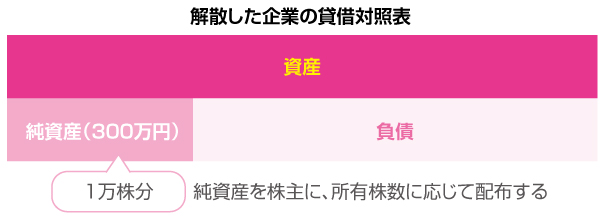

純資産から想定するリスク

ここで、どうして1倍が基準になるのでしょうか?

例えば、企業が突然解散した時、企業は株主のものなので、企業が保有する純資産は株主に配られます(債権者などを無視した場合)。

例えば純資産が300万円、発行済み株式数が1万の会社を考えた場合、この会社の1株当たり純資産は300円(300万円÷1万株)となります。

ここで、現在の株価が300円でPBRが1倍であれば、会社が解散した時に株主に戻る金額は株価と同じで、突然の解散によるリスクはないと判断できます。

株価が600円であればPBRは2倍となり、会社が突然解散してしまうと、実際は600円の価値があるにも関わらず、資産が300万円しかないので、株主は300円しか受け取れなくなり、投資額以上に損をします。

一方、株価が150円であればPBRは0.5倍となり、会社が解散すると戻る金額は300円なので、投資額以上に得をすることになります。

これが、株価と1株当たり純資産から見た、割安・割高を考える方法になります。

景気循環株(シクリカル株)の選び方

景気循環株はシクリカル株とも言われますが、景気の動向に業績が大きく左右されるため、景気循環に連動して株価が決まる銘柄す。

景気というのは、基本的に以下のように好景気・不景気がサイクルします。

先に挙げた、成長株と割安株に対して、景気循環株は経済動向を分析する必要があるので、初心者には難しい分野と言えます。

一般的に、景気循環株とは、鉄鋼・紙パルプ・化学・ゴム・海運・鉱業などの企業があります。

具体的には紙パルプ・化学・鉄鋼などの素材産業や工作機械メーカーなどの設備投資関連銘柄を指す。景気の波によって受注動向が大きく左右される性質があり、不況から好況に転じる時は、2倍・3倍といった大幅な増益になることも珍しくない。

(引用:野村証券)

企業再生株の選び方

企業再生株とは赤字が続いて倒産危機に瀕したものの、その状況から劇的に復活して株価もV字回復するような銘柄のことです。

赤字で倒産危機の企業の株価はかなり低くなっているので、もし状況が変われば株価が急上昇して大きな利益が期待できます。

企業再生株を探す方法は、業績(売上高や利益)が悪化している銘柄の中から、復活の可能性があるような会社を探していくことです。

ただし、企業再生株への投資はリスクもかなり高く、初心者にはあまりお勧めしません。

その会社が復活するかどうかを見極めるには、高度な会計知識や経営知識が必要であり、仮にそのまま会社が倒産した場合には、株価がゼロになり投資資金を全て失うリスクがあります。

よって、余程自身がある企業分析のプロを覗いて手を出さない方が無難であり、まずは「成長株」と「割安株」に絞っていきましょう。

成長株と割安株がおすすめの選び方

今後値上がりが期待される株銘柄を探すには、以下4つの探し方があります。

銘柄選びの4つのポイント

- 成長株(グロース株):売上・利益が年々増大する企業

- 割安株(バリュー株):企業価値に比べて現在の株価が割安な企業

- 景気循環株(シクリカル株):景気サイクルに業績や株価が連動する企業

- 企業再生株:大赤字で倒産危機から劇的に復活する企業

株式投資初心者におすすめは「成長株」と「割安株」です。

是非、今回の知識を活かして、値上がりする銘柄を探していきましょう。

投資メガバンクでは、株式投資のテクニックを学ぶステップアップ講座を用意しております。

取引する口座を開設した後、どうしたらよいかわからない初心者の方や、もっと深く学んでいきたい方は、この講座で学んでいきましょう。

株式投資の仕組みや始め方を基礎から分かりやすく解説していきます。まずはこの記事で株の基本を学びましょう。

数ある銘柄の中から値上がりする銘柄の探し方を解説します。代表的なアプローチである「成長株投資」「割安株投資」について学びましょう。

株の投資スタイルは、1回の取引時間に応じてスキャルピング、デイトレード、スイング、長期運用がありますので、自分に合ったものを選んでいきましょう。

株式投資で必須となる決算書の読み方や株価指標の分析方法について解説します。企業価値と比べて、値上がりが期待できる割安株や成長株を探していきましょう。

チャートを使ったテクニカル分析について解説します。チャートを構成するローソク足の読み方、トレンド系の指標、オシレーター系の指標の代表的な種類の使い方を覚えましょう。

株で売買する際に使う注文方法(成行・指値・逆指値・OCO・IFD・IFDOCO)について図などを使い解説します。それぞれの仕組みやメリット・デメリットを理解しましょう。

株式投資で押さえておくべき資金管理の3つのポイントについて解説します。また、含み損を抱えた時に損切りをするべきかどうかについても説明します。

株式投資でメンタルが不安定になった時の対処法を学びましょう。メンタルは投資手法や資金管理と同じくらい大事な要素です。