こんな疑問を解消します!

- つみたてNISAは何を選べばいいの?

- つみたてNISAでおすすめの商品・銘柄は?

- つみたてNISAの商品選びのポイントは?

つみたてNISAを始めたいけど、「商品の数が多すぎて何を選べばいいか分からない!」という方も多いのではないでしょうか。

ネットで検索しても、人によって意見がバラバラであり、何を信じていいのか迷ってしまいます。

しかも、中には実際に運用すらしていない素人が選んだものもあるので、注意が必要です。

ですがご安心下さい。

今回は、元銀行員の億投資家が選んだ「つみたてNISAのおすすめ商品銘柄ベスト3」をお伝えしていきます。

もちろん、最終的に何へ投資をするかは全て自己責任ですが、商品選びのポイントも解説しますのでご参考下さい。

つみたてNISAの商品の仕組み

まずはつみたてNISAの商品の仕組みについて確認していきます。これは「投資信託」です。

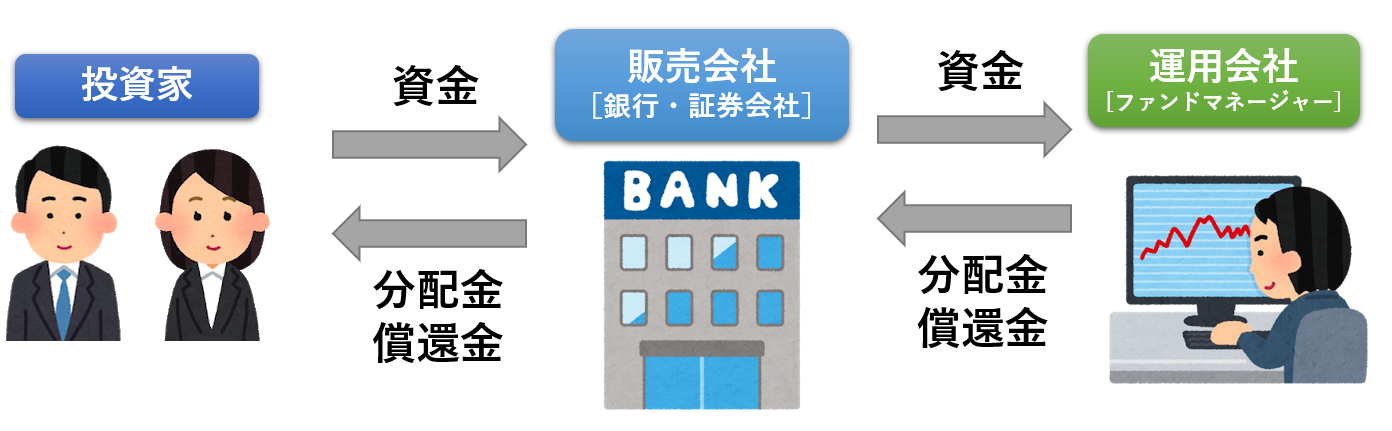

投資信託というのは、多数の投資家から集めたお金をひとつにまとめて専門家(運用会社のファンドマネージャー)が運用し、その利益が販売会社(銀行や証券会社)、そして投資家への分配金・償還金となります。

投資信託の商品数は膨大で、中には手数料が高く、ほとんど儲からないような粗悪品も混じっています。

ただし、つみたてNISAは国がそういった商品を除外し、優良な投資信託のみを厳選しているのです。それでも数は「188種類」(2023年2月21日時点)もありますので、初心者にとってはどれを選んでいいのかわからないとなってしまいがちです。

ちなみにつみたてNISAの商品の一覧は金融庁のホームページからでも確認することができます。

つみたてNISAの仕組みや始め方について知りたい人は、先に以下の記事をご覧ください。

一緒に読みたい

-

つみたてNISAとは?一般NISAとの違いや仕組みをやさしく解説

続きを見る

一緒に読みたい

-

つみたてNISAの始め方4ステップ!楽天証券で購入までの流れを解説

続きを見る

つみたてNISAで商品の選び方 ポイント4つ

それではつみたてNISAの商品を選ぶ際のポイントを4つお伝えしていきます。

つみたてNISAの商品を選ぶ際のポイントを4つ

- 信託報酬(手数料)が安い

- 株式100%

- インデックスファンド

- 純資産総額が増えている

ポイント1:信託報酬(手数料)が安い

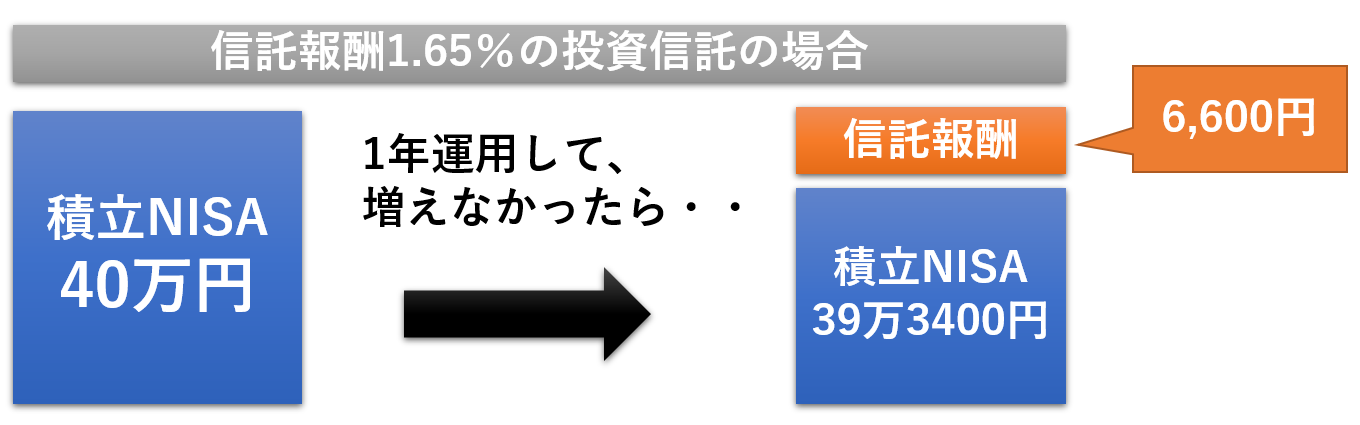

ひとつめは「信託報酬の安さ」です。信託報酬というのは、投資信託を持ち続けている間に投資家が支払う手数料のことです。

【信託報酬の例】

信託報酬が1.65%の投資信託で40万円を1年間運用して、まったく増えなかった場合、信託報酬として6,600円が引かれるので、残高は393,400円となります。

つみたてNISAは信託報酬の低い優良商品が揃っていますが、それでも信託報酬は、「0.0968%~1.65%」とかなりの開きがあります。

1年間だけを比較するとあまり差は感じないかもしれませんが、つみたてNISAの非課税期間は20年間ですので、そうなると大きな差になります。

【最終利益の差の例】

毎月積立額3万円、積立期間20年間、年利回り5%だと仮定します。

- 商品Aの信託報酬が1.65%

- 商品Bの信託報酬が0.10%

この場合、商品Aと商品Bでは20年後の最終利益の差はなんと「196万円」にもなるのです。

このように同じような年利回りの商品だと、信託報酬が安い方が有利ということがはっきり言えます。

ポイント2:株式100%

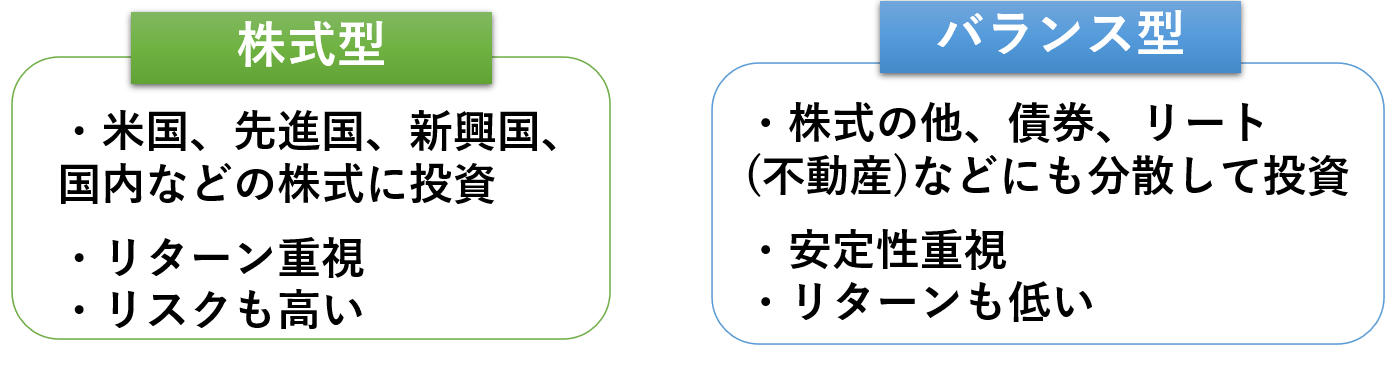

つみたてNISAの商品は「株式型」と「バランス型」に分けられます。

株式型は、米国・先進国・新興国・国内の株式に投資します。変動率が高いためリターン重視で、リスクは高めです。

一方でバランス型は、株式の他に債券やREIT(不動産)などに分散して投資するため、安定性重視でリスクは低めです。

おすすめは株式型です。確かに短期(1年や2年)ではマイナスになるリスクは高いのですが、つみたてNISAは長期(20年)で積立できますから、トータルでは高いリターンが期待できるのです。

バランス型を決して否定するわけではありませんが、運用益が非課税になるメリットを最大限得られるのが、株式型になります。

ポイント3:インデックスファンド

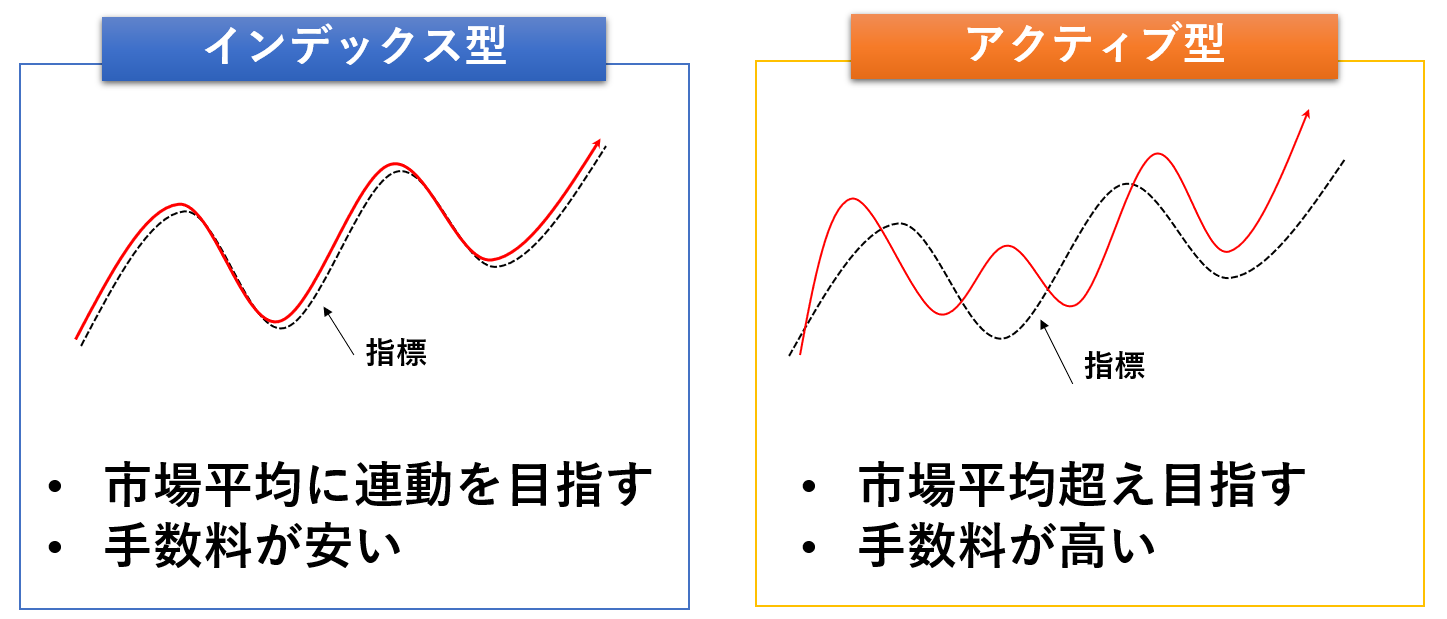

株式型の投資信託は大きくふたつに分けられます。ひとつは「日経平均株価」や「S&P500」といった代表的な株価指数に連動した「インデックス型」と、株価指数よりもより大きなリターンを目指す「アクティブ型」です。

大きな違いは信託報酬になります。市場平均との連動を目指すインデックス型の方が、アクティブ型よりも信託報酬は安くなります。ですからインデックス型がおすすめです。

またアクティブ型はあくまでも市場平均超えを目指しているのであって、実際には市場平均を下回るリスクもあるのです。よりリスクを軽減できるのがインデックス型というわけです。

ポイント4:純資産総額が増えている

「純資産総額」とは「投資信託の規模の大きさ」を示しています。

純資産総額が大きく増えている商品は、投資家に人気が高く買う人が多くいるということです。

ですから純資産総額が増えている商品を選ぶのがおすすめです。

逆に純資産総額が減っている商品は、運用成績が悪かったり、他に良い商品があるといった理由で投資家が解約して、お金が流れていることを物語っていますので注意が必要になります。

つみたてNISAのおすすめ商品銘柄ベスト3

ここまでお伝えしてきた「商品を選ぶ4つのポイント」を考慮し、「おすすめする商品銘柄ベスト3」をご紹介いたします。

つみたてNISAおすすめ商品銘柄ベスト3

- 第1位 eMAXIS Slim 米国株式(S&P500)

- 第2位 eMAXIS Slim 先進国株式インデックス

- 第3位 eMAXIS Slim 全世界株式(オールカントリー)

第1位 eMAXIS Slim 米国株式(S&P500)

第1位は「eMAXIS Slim 米国株式(S&P500)」です。

特徴は米国株式100%の投資信託だという点です。

世界一の経済大国であるアメリカに投資したい人にはピッタリです。

こちらはアメリカを代表する株価指数である「S&P500指数」に連動する投資成果を目指しています。

信託報酬がなんと「0.0968%」と圧倒的に安い点も大きなメリットです。

販売先:三菱UFJ国際投信

第2位 eMAXIS Slim 先進国株式インデックス

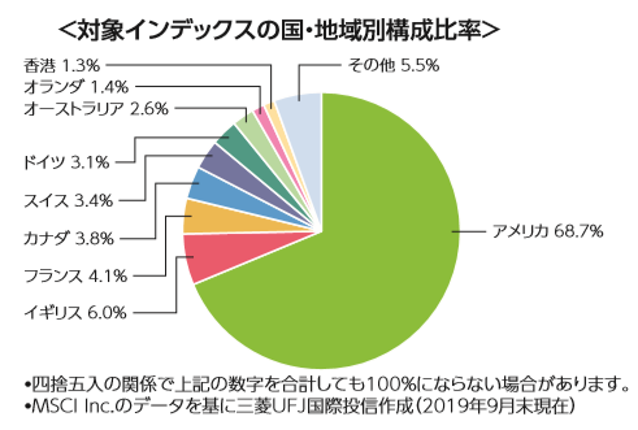

続いて第2位は「eMAXIS Slim 先進国株式インデックス」になります。

特徴は日本を除く先進国の株式へ投資できるという点です。

投資先としては68.7%がアメリカ、イギリスが6.0%、フランスが4.1%、カナダ3.8%、スイス3.4%、ドイツ3.1%と続いていきます。

こちらは「MSCIコクサイインデックス」に連動する投資成果を目指しています。信託報酬も安く、「0.10615%」です。

第3位 eMAXIS Slim 全世界株式(オールカントリー)

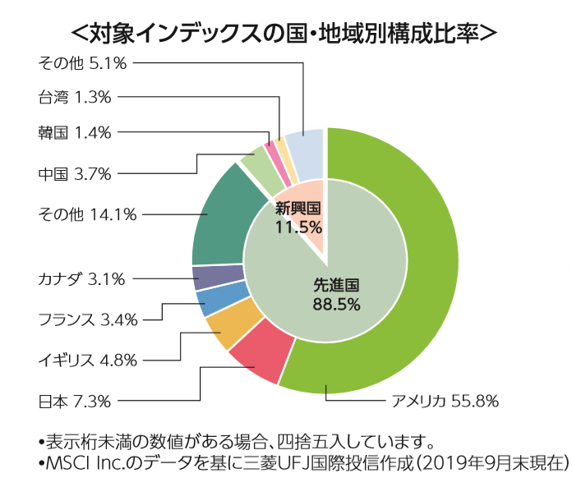

そして第3位は「eMAXIS Slim 全世界株式(オールカントリー)」です。

さらに投資先が広がり、日本を含む先進国の他にも新興国の株式へも投資できます。

より投資先を分散してリスクを抑えたい人におすすめです。

投資先はアメリカ55.8%、日本7.3%、イギリス4.8%、フランス3.4%、カナダ3.1%と続き、中国や韓国、台湾といった新興国のシェアも合計16.5%です。

こちらは「MSCIオールカントリーワールドインデックス」に連動する投資成果を目指しています。

信託報酬は「0.1144%」とやはり安いです。

記事:つみたてNISAで毎月3万円積立した結果いくら儲かった?

最後に今回の内容を動画でも説明していますので、復習したい方はご覧ください。

つみたてNISAおすすめ・ベスト3 まとめ

以上、つみたてNISAで商品を選ぶ4つのポイントと、おすすめの商品銘柄ベスト3をお伝えしてきました。改めて確認していきましょう。

商品を選ぶ4つのポイントは、①信託報酬(手数料)が安い、②株式100%、③インデックスファンド、④純資産総額が増えている、です。

つみたてNISAおすすめ商品銘柄ベスト3

- 第1位 eMAXIS Slim 米国株式(S&P500)

- 第2位 eMAXIS Slim 先進国株式インデックス

- 第3位 eMAXIS Slim 全世界株式(オールカントリー)

せっかくの非課税投資運用の機会です。ぜひ、その範囲内で効率良く、効果的に、大切な資産を増やしていくヒントにしてください。